Pagamenti in criptovalute: quali opportunità per le imprese

In un’era di trasformazione digitale, il settore retail si trova al centro di una rivoluzione nei metodi di pagamento. La rapida evoluzione tecnologica e l’espansione delle preferenze dei consumatori hanno aperto la strada all’ascesa delle criptovalute, un fenomeno che non è più relegato agli ambienti tecnologici ma è diventato una realtà tangibile nel commercio quotidiano. Tale cambiamento impone alle aziende di ridefinire le loro strategie di accettazione dei pagamenti, adottando soluzioni innovative che non solo rispondano alle esigenze attuali del mercato ma anticipino anche le tendenze future.

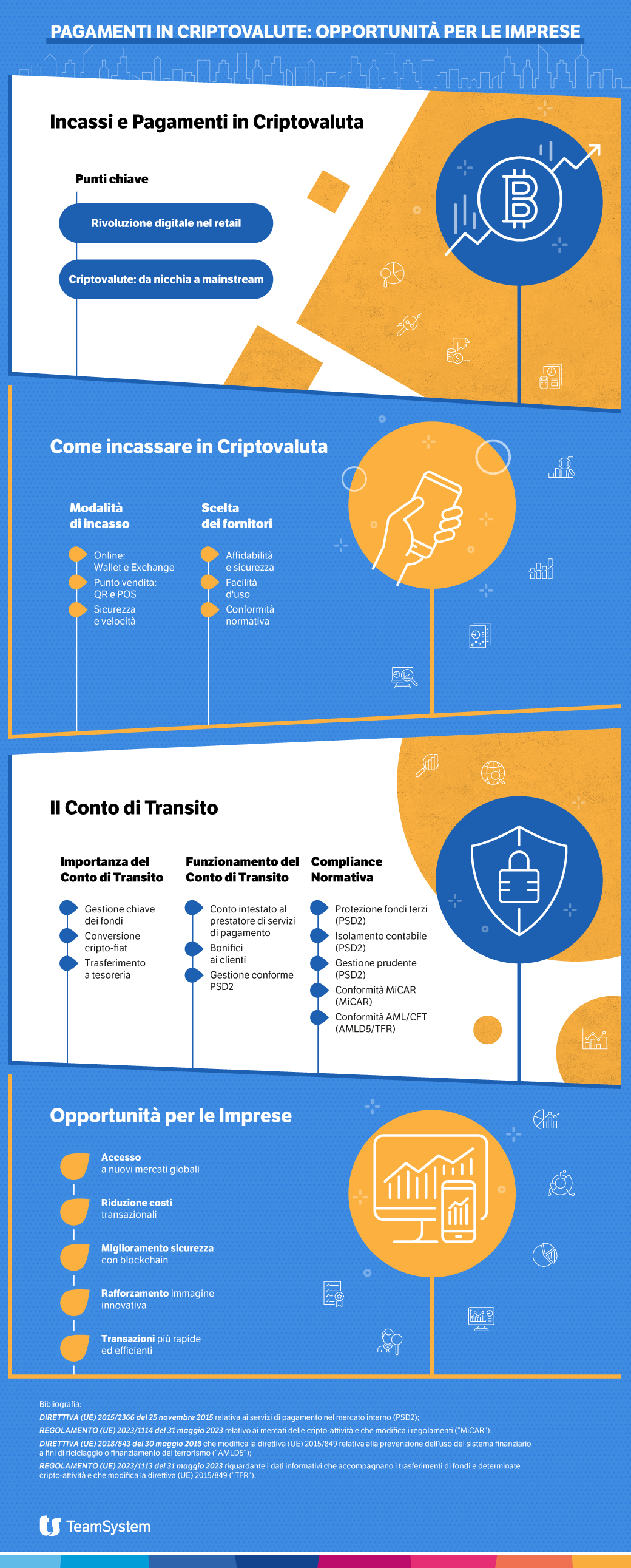

In questo contributo spieghiamo quali sono le modalità d’incasso in criptovalute che le imprese possono abilitare al punto vendita (fisico e online), analizziamo alcuni aspetti cruciali nella scelta dei fornitori, indichiamo il quadro normativo comunitario di riferimento per gli obblighi di compliance e proponiamo una breve disamina delle opportunità offerte alle imprese dall’accettazione dei pagamenti in criptovalute.

Conclude l’articolo una pratica infografica che evidenzia i punti di maggior attenzione, aiutando il lettore a pervenire a una migliore consapevolezza.

Modalità di incasso in criptovaluta e considerazioni nella scelta dei fornitori

Le modalità di incasso in criptovaluta si articolano principalmente in due ambiti: online e sul punto vendita. Nel contesto online, i pagamenti in criptovaluta avvengono tramite l’uso di criptowallet e piattaforme di exchange, mentre nei punti vendita fisici, si utilizzano spesso sistemi basati su QR code o terminali POS integrati, sui quali è installata una specifica applicazione.

Nella scelta dei fornitori di servizi di pagamento, è fondamentale considerare la loro affidabilità, la sicurezza offerta, la facilità d’uso delle soluzioni proposte e la conformità con le normative vigenti. È essenziale anche valutare la capacità del fornitore di proteggere l’azienda dalle fluttuazioni di valore delle criptovalute e garantire la conversione in valuta fiat in modo efficiente.

Il ruolo cruciale del “conto di transito” nella gestione dei pagamenti in criptovaluta

Nel contesto degli incassi in criptovaluta, emerge un aspetto fondamentale: la gestione del cosiddetto “conto di transito“. Questo elemento gioca un ruolo chiave nel processo di conversione dei criptofondi incassati in valuta fiat. Il fornitore di servizi, operando come mandatario all’incasso di criptofondi, utilizza piattaforme di exchange per convertire i saldi di criptovaluta in equivalenti fiat, che poi devono essere trasferiti alla tesoreria dell’impresa che ha effettuato le vendite.

Funzionamento e implicazioni del conto di transito

Il conto di transito è un conto corrente intestato al fornitore di servizi, da cui vengono inviati i bonifici ai clienti (ossia le aziende commerciali che decidono di abilitare i pagamenti al dettaglio anche in criptovalute), secondo gli intervalli definiti nel contratto. Questo conto assume un’importanza strategica, poiché la sua gestione si configura come un servizio di pagamento ai sensi della PSD2, la direttiva sui servizi di pagamento. Di conseguenza, il fornitore deve essere un intermediario abilitato, come una banca o un istituto di pagamento, dimostrando conformità nel contratto di servizi con l’impresa cliente.

Salvaguardia dei fondi e conformità alla PSD2

I fondi fiat depositati sul conto di transito sono di fatto fondi di terzi, appartenenti alle imprese beneficiarie dell’incasso. Pertanto, devono essere protetti secondo le regole di tutela previste dalla PSD2, incluso l’isolamento contabile dei fondi (ring fencing). Questa precauzione è essenziale per proteggere le aziende da rischi finanziari, dato che il conto di transito non è intestato direttamente a loro, ma al fornitore, che ha accesso ai fondi.

In definitiva, la gestione del conto di transito richiede un’attenzione particolare, poiché qualsiasi errore o mancanza di conformità può esporre sia i fornitori che i propri clienti merchant a rischi significativi. Tuttavia, la complessità e la delicatezza di questi processi sottolineano l’importanza di una gestione prudente e conforme alle normative vigenti. In questo scenario, il ruolo degli intermediari di pagamento abilitati diventa cruciale, potendo offrire una soluzione efficace e sicura nella gestione dei pagamenti in criptovaluta e contribuendo, dunque, alla diversificazione e alla solidità del business nel settore dei pagamenti digitali.

Conformità al regolamento MiCAr

Il Regolamento (UE) 2023/1114 noto come MiCAR (Markets in Crypto-Assets Regulation), introdotto il 31 maggio 2023, rappresenta un passo fondamentale nella regolamentazione dei mercati delle cripto-attività a livello europeo. Questo regolamento mira a stabilire un quadro normativo chiaro e uniforme per le cripto-attività, garantendo trasparenza, sicurezza e stabilità nel mercato.

Il ruolo dei CASP (Crypto-Asset Service Providers)

I CASP, ovvero i fornitori di servizi relativi alle cripto-attività, sono soggetti centrali nel regolamento MiCAR. Questi includono piattaforme di scambio, wallet di cripto-attività e altri intermediari che offrono servizi in cripto-attività.

La compliance al MiCAR per i CASP implica, in estrema sintesi:

- Licenze e autorizzazioni

I CASP devono ottenere le necessarie licenze e autorizzazioni dalle autorità di vigilanza nazionali per operare legalmente all’interno dell’UE. - Trasparenza e protezione del consumatore

I CASP devono garantire trasparenza nelle loro operazioni, fornendo ai loro clienti informazioni chiare e complete sui rischi associati alle cripto-attività. - Misure antiriciclaggio e di contrasto al finanziamento del terrorismo

I CASP sono tenuti ad adottare misure efficaci per prevenire il riciclaggio di denaro e il finanziamento del terrorismo, compresa la verifica dell’identità dei loro clienti (KYC). - Gestione dei rischi e compliance

I CASP sono obbligati a implementare politiche e procedure solide per la gestione dei rischi, compresa la compliance con le normative vigenti e la protezione dei fondi dei clienti. - Rapporti e supervisione

I CASP sono soggetti a obblighi di reporting e supervisione regolari da parte delle autorità competenti.

In sintesi, la conformità al regolamento MiCAR richiede ai CASP di adottare un approccio rigoroso e trasparente nella gestione dei servizi di cripto-attività, garantendo così un ambiente di mercato più sicuro e affidabile per tutti gli stakeholder coinvolti.

Opportunità per le imprese nell’incasso in criptovaluta

L’adozione di criptovalute come metodo di pagamento offre alle imprese diverse opportunità:

- Accesso a nuovi mercati: l’accettazione di criptovalute può attrarre clienti che preferiscono utilizzare questi nuovi strumenti finanziari, ampliando così la base di clientela dell’azienda.

- Riduzione dei costi di transazione: le criptovalute possono offrire costi di transazione più bassi rispetto ai metodi tradizionali, specialmente nelle transazioni transfrontaliere.

- Miglioramento della sicurezza: le transazioni in criptovaluta sono gestite con l’ausilio di tecnologie basate su registri distribuiti (DLT) come la blockchain che riduce il rischio di frodi e chargeback.

- Innovazione e immagine di marca: l’adozione di criptovalute può essere vista come un segno di innovazione e modernità, migliorando l’immagine dell’azienda.

- Velocità delle Transazioni: le criptovalute possono offrire tempi di elaborazione più rapidi, migliorando l’efficienza del flusso di cassa.

L’adozione di criptovalute presenta indubbi vantaggi, ma le imprese devono anche essere consapevoli delle sfide, tra cui la volatilità del valore delle criptovalute e la complessità normativa. È cruciale che le aziende si avvicinino a questa innovazione con una strategia ben ponderata, valutando attentamente i rischi e le opportunità.

In conclusione, l’integrazione delle criptovalute nei sistemi di pagamento retail rappresenta un passo significativo verso la modernizzazione e l’adattamento alle esigenze di un mercato in continua evoluzione. Le imprese che sapranno operare con successo in questo nuovo panorama saranno meglio posizionate per sfruttare le opportunità che ne deriveranno.

Riferimenti ai video della serie “L’appuntamento con l’esperto”

- Banche e Istituti di Pagamento – Strategie di sviluppo “coopetitivo”, https://www.teamsystem.com/magazine/media/video-lesperto-risponde-banche-e-istituti-di-pagamento-strategie-di-sviluppo-coopetitivo/ , 18 ottobre 2021;

- I servizi di Account Information per le aziende, https://www.teamsystem.com/digital-finance/video-media/esperto-risponde/video-lesperto-rispondei-servizi-di-account-information-per-le-aziende/ , 6 settembre 2021.